تحلیل بازار نیاز به زمان و دقت بالایی دارد. در کنار این دو به دانش کافی نیز احتیاج است. همچنین در مواقع استرس زا و پر تنش حفظ خونسردی و آرامش، در این کار جزوی از رفتار حرفه ای میباشد. برای علاقه مندان به حوزه ارزهای دیجیتال، آموزشگاه فنی و حرفه ای دکتربرد، دوره آموزش مبتدی و پیشرفته ارزهای دیجیتال را توسط بهترین اساتید مجرب و فعال در این حرفه برگزار میکند. از ویژگی های این دوره ارائه مدرک معتبر در سطح بین الملل و پشتیبانی مادام العمر هنرجویان است. همچنین باید گفت در این دوره دروسی ضمن آماده سازی هنرجویان برای ورود به بازارکار قرار داده ایم. برای کسب اطلاعات بیشتر با مشاورین ما تماس حاصل فرمایید.

پرایس اکشن چیست؟

عمل پرایس اکشن نشان دادن الگوهای غیر تصادفی با استفاده از تحلیل الگوهای قیمت است. با این کار نظام بازار را به شیوه ای بهتر به معاملهگر ارائه میشود. در حقیقت در پرایس اکشن سوال اصلی این است که چه اتفاقی در آینده رخ خواهد داد. بنابراین میتوانند تصمیمات بهتری بگیرند.

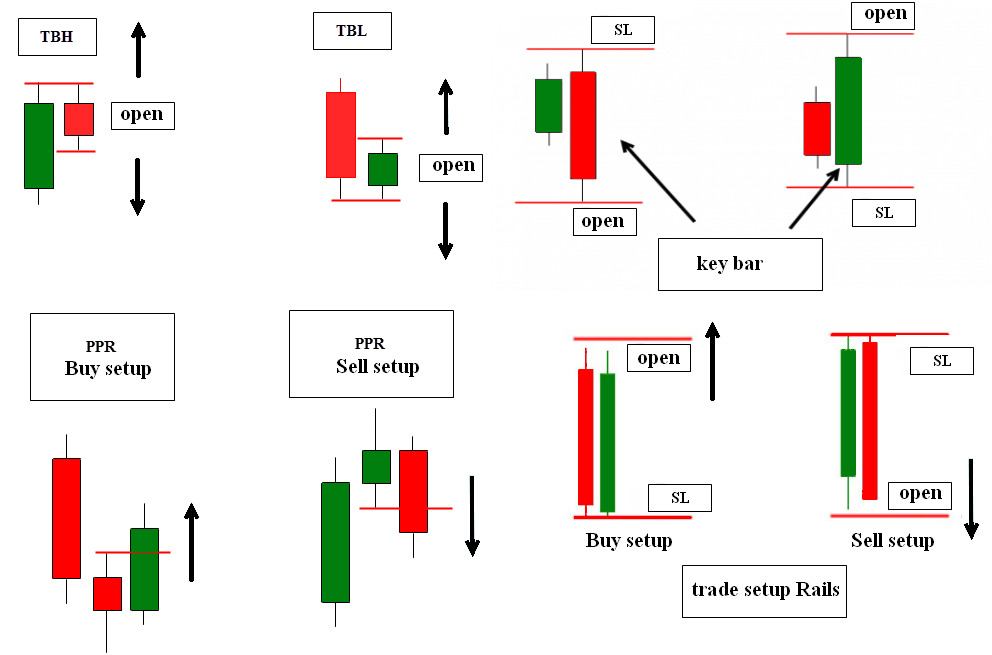

سویینگها، نقطه عطف بالا و پایین بازار یا همان High و Low، تست کردن حمایتها و مقاومتها و روندهای تثبیت؛ نمونههایی از پرایس اکشن هستند. نمودارهای شمعی ژاپنی و نمودارهای میله ای ابزارهای مهمی برای تحلیل نیز از روش پرایس اکشن استفاده میکنند. الگوهای شمعی مانند هارامی، اینگولفینگ، شوتینگ استار و … همگی مواردی هستند که در تحلیلگری به سبک پرایس اکشن با آن موجه میشوید.

ابزارهای مورد استفاده برای معاملات پرایس اکشن

از آنجایی که معاملات اکشن قیمت به دادههای تاریخی اخیر و حرکتهای قیمت گذشته مربوط است؛ همه ابزارهای تحلیل تکنیکال مانند نمودارها، خطوط روند، باندهای قیمت، نوسانات بالا و پایین، سطوح فنی، حمایت، مقاومت و تثبیت، بر اساس انتخاب معامله گر و تناسب استراتژی، در نظر گرفته میشوند. ابزارها و الگوهای مشاهده شده توسط معاملهگر میتوانند نوارهای قیمت ساده، نوارهای قیمت، شکستها، خطوط روند یا ترکیبهای پیچیده شامل کندلها، نوسانات، کانالها باشند.

تفاسیر روانشناختی و رفتاری و اقدامات بعدی، همانطور که معامله گر تصمیم می گیرد؛ جنبه مهمی از معاملات پرایس اکشن را تشکیل می دهد. به عنوان مثال، مهم نیست چه اتفاقی می افتد، اگر سهامی که روی 580 است از سطح روانی تعیین شده شخصی 600 عبور کند، معامله گر ممکن است یک حرکت رو به بالا بیشتر را برای گرفتن یک موقعیت خرید فرض کند. معاملهگران دیگر ممکن است دیدگاه مخالفی داشته باشند. هنگامی که 600 به دست میآید، بازگشت قیمت را فرض میکنند و در نتیجه یک موقعیت کوتاه میگیرند.

هیچ دو معاملهگری یک اقدام قیمتی خاص را به یک شکل تفسیر نمیکنند. زیرا هر کدام تفسیر، قوانین تعریفشده و درک رفتاری متفاوتی از آن خواهند داشت. از سوی دیگر، یک سناریوی تحلیل تکنیکال، مانند عبور 15 DMA از 50 DMA، رفتار و اقدام مشابه در بازه زمانی طولانی، از چندین معاملهگر را به همراه خواهد داشت. در اصل، معاملات پرایس اکشن یک روش معاملاتی سیستماتیک است. در این روش به کمک ابزارهای تحلیل تکنیکال و تاریخچه اخیر قیمتها، معاملهگران میتوانند با توجه به وضعیت ذهنی، رفتاری و روانشناختی خود در یک سناریوی معین تصمیم بگیرند.

چه کسی از معاملات پرایس اکشن استفاده می کند؟

از آنجایی که معاملات پرایس اکشن رویکردی برای پیشبینی قیمت است. توسط معاملهگران خردهفروش، سفتهبازان و حتی شرکتهای تجاری با استخدام معاملهگران از آن استفاده میکنند. میتوان آن را در طیف گسترده ای از اوراق بهادار از جمله سهام، اوراق قرضه، فارکس، کالاها، مشتقات به کاربرد.

مراحل معامله پرایس اکشن

اکثر معامله گران باتجربه که معاملات پرایس اکشن را دنبال می کنند، گزینه های متعددی را برای شناخت الگوهای معاملاتی، سطوح ورود و خروج، توقف ضرر و مشاهدات مرتبط نگهداری میکنند. داشتن تنها یک استراتژی در یک یا چند سهام ممکن است فرصت های معاملاتی کافی را ارائه ندهد. اکثر سناریوها شامل یک فرآیند دو مرحله ای هستند:

- شناسایی یک سناریو: مانند ورود قیمت سهام به فاز گاو یا خرس، محدوده کانال، شکست و سایر موارد.

- شناسایی فرصتهای معاملاتی: مانند زمانی که سهام در روند صعودی قرار دارد. آیا احتمال دارد (الف) یا (ب) عقبنشینی کند. این یک انتخاب کاملاً ذهنی است. حتی با توجه به سناریوی یکسان، میتواند از یک معاملهگر به معاملهگر دیگر متفاوت باشد. .

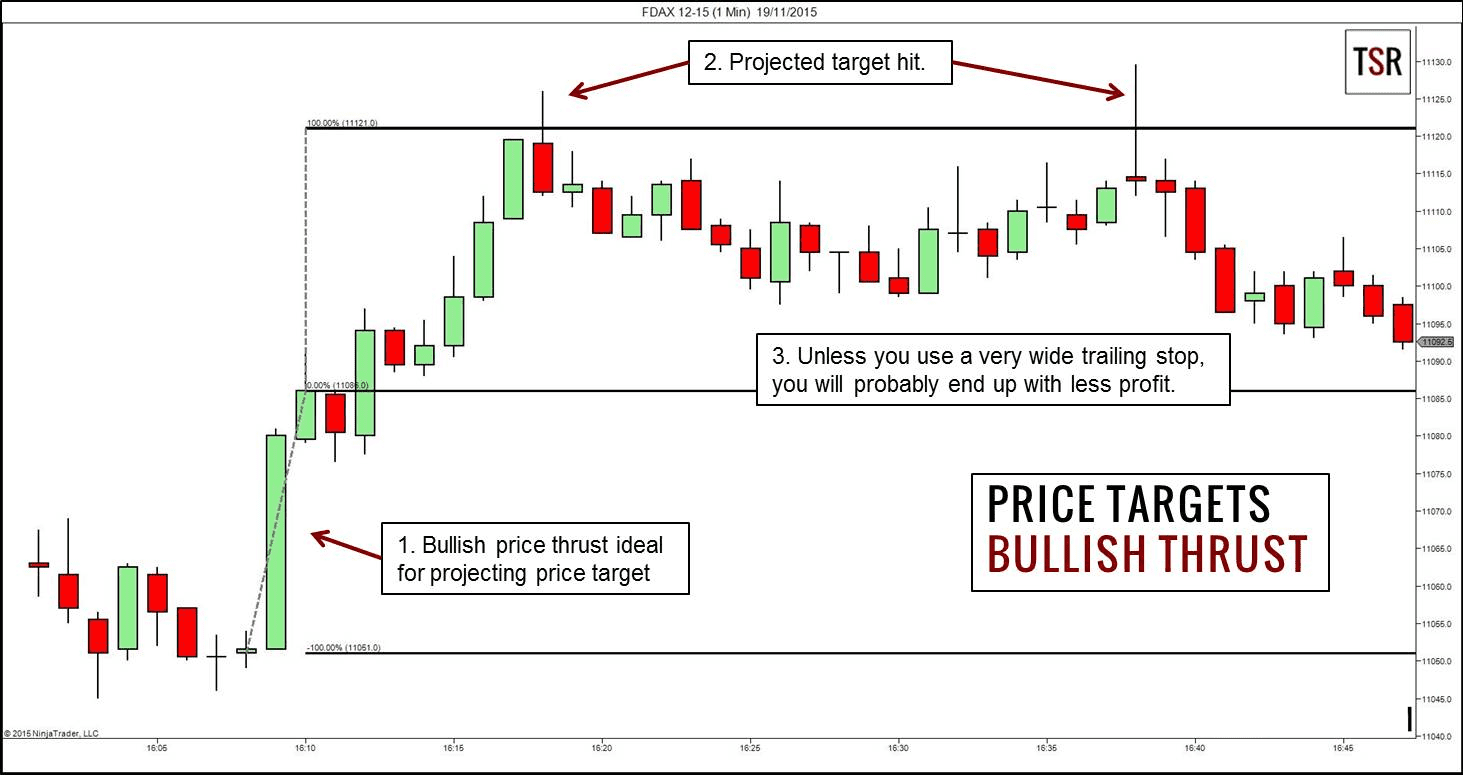

سناریو برآورده شده چیست؟

یک سهم طبق دیدگاه معامله گر به بالاترین حد خود میرسد. سپس به سطح کمی پایین تر عقب نشینی میکند. این یک سناریوی برآورده شده میباشد. پس از آن معاملهگر میتواند تصمیم بگیرد که آیا فکر میکند برای بالا رفتن یک سقف دوتایی تشکیل میدهد. ممکن است پس از یک برگشت متوسط، بیشتر کاهش مییابد.

معامله گر یک کف و سقف را برای قیمت سهام خاص بر اساس فرض نوسانات کم و بدون شکست تعیین میکند. اگر قیمت سهام در این محدوده باشد؛ سناریو برآورده شده است. معاملهگر میتواند با فرض اینکه کف یا سقف تعیینشده، بهعنوان سطوح حمایت یا مقاومت عمل میکند؛ موقعیتهایی را اتخاذ نماید. حتی میتواند دیدگاه دیگری مبنی بر شکست سهام در هر جهت داشته باشد.

یک سناریوی شکست تعریف شده در حال برآورده شدن به دو گونه فرصت معاملاتی موجود، از نظر ادامهی شکست به معنی پیشرفت در همان جهت، و عقب نشینی شکست به معنای بازگشت به سطح گذشته خواهد بود. معاملات پرایس اکشن از نزدیک توسط ابزارهای تحلیل تکنیکال یاری می شود. اما فراخوان معاملاتی نهایی به فرد معامله گر بستگی دارد. به جای اجرای مجموعه ای از قوانین سختگیرانه، انعطاف پذیری را ارائه میدهد.

محبوبیت معاملات پرایس اکشن

معاملات پرایس اکشن برای معاملات کوتاه مدت و میان مدت با سود محدود به جای سرمایه گذاری های بلندمدت مناسب تر است. اکثر معامله گران بر این باورند که بازار از یک الگوی تصادفی پیروی می کند و هیچ راه سیستماتیک روشنی برای تعریف استراتژی وجود ندارد. و نمیتواند همیشه کارساز باشد. با ترکیب ابزارهای تحلیل تکنیکال با تاریخچه اخیر قیمت برای شناسایی فرصت های تجاری بر اساس تفسیر خود معامله گر، معاملات پرایس اکشن از حمایت زیادی در جامعه معاملاتی برخوردار است.

مزایا عبارتند از؛ استراتژی های خود تعریف شده با انعطاف پذیری ارائه شده معامله گران، قابلیت کاربرد در چندین کلاس دارایی، استفاده آسان با هر نرم افزار معاملاتی، برنامه های کاربردی و پورتال های معاملاتی و امکان تست بک تست آسان از هر استراتژی شناسایی شده بر روی داده های گذشته. مهمتر از همه، معامله گران احساس مسئولیت می کنند. زیرا استراتژی به آنها اجازه می دهد تا به جای پیروی کورکورانه از مجموعه ای از قوانین، در مورد اقدامات خود تصمیم بگیرند.

عمل قیمت به چه معناست؟

عمل قیمت به الگو یا ویژگی نحوه رفتار قیمت اوراق بهادار یا دارایی، اغلب در کوتاه مدت، اشاره دارد. زمانی که به صورت گرافیکی در طول زمان رسم می شود، عمل قیمت را می توان تحلیل کرد، اغلب به صورت نمودار خطی یا نمودار شمعی هستند.

اقدام به قیمت گذاری در نمودارها برای جستجوی الگوها یا شاخص هایی که می توانند به پیش بینی نحوه رفتار اوراق بهادار در آینده و زمان بندی نقاط ورود و خروج معاملات کمک کنند. ابزارهای فنی مانند میانگینهای متحرک و نوسانگرها از اقدام قیمت مشتق شدهاند و برای اطلاعرسانی به معاملهگران در آینده پیشبینی میشوند.

برخی از محدودیت های استفاده از پرایس اکشن چیست؟

اقدام قیمت اغلب ذهنی است. معامله گران ممکن است نمودار یا تاریخچه قیمت یکسان را تا حدودی متفاوت تفسیر کنند؛ که منجر به تصمیمات متفاوت خواهد شد. محدودیت دیگر این است که عملکرد قیمت گذشته همیشه پیش بینی معتبری برای نتایج آینده نیست. در نتیجه، معاملهگران فنی باید طیف وسیعی از ابزارها را برای تأیید اندیکاتورها به کار گیرند و در صورت نادرست بودن پیشبینیهایشان، آماده خروج سریع از معاملات باشند.

تئوریها و استراتژیهای زیادی در معاملات پرایس اکشن موجو هستند؛ که ادعا میکنند نرخ موفقیت بالایی دارند. اما معاملهگران باید از سوگیری بقا آگاه باشند. زیرا فقط داستانهای موفقیت خبرساز است. تجارت پتانسیل کسب سودهای چشمگیر را دارد. این به معامله گر فردی بستگی دارد که به وضوح درک کند، آزمایش کند، انتخاب کند، تصمیم بگیرد و در مورد آنچه که شرایط را برای بهترین فرصت های سود ممکن برآورده می کند؛ عمل کند.